Última actualización: 2 junio, 2023

El lavado de activos es una actividad delictiva que consiste en hacer que los fondos obtenidos a través de ilícitos aparezcan como el resultado de actividades legales. De este modo, los fondos se “lavan” y circulan en el sistema financiero formal.

Se pueden distinguir tres etapas clásicas en el proceso de lavado de activos:

- Colocación: En esta primera etapa el lavador de capitales introduce los bienes, obtenidos de manera ilícita, en el sistema financiero. Por consiguiente, se realizan transacciones a través de instituciones financieras y otras entidades.

- Estratificación: En esta etapa se realizan múltiples transacciones para tapar el origen de los fondos ilícitos. De esta manera, los fondos se transforman en otra cosa para evadir los controles y tapar su rastro.

- Integración: El objetivo de esta etapa es dar la apariencia de lícitos a los fondos. De esta forma, mediante el reingreso de los capitales al sistema económico formal se “lavan” los fondos obtenidos de actos ilegales. Así el objetivo es crear una capa de legitimidad que oculte su origen.

¿Cómo opran las redes de lavado de activos?

Se suele identificar al narcotráfico como el principal delito que conlleva el lavado de activos, pero no es el único. También se puede originar en la venta ilegal de armas, la trata de personas, las redes de prostitución, la malversación de fondos públicos, el uso malicioso de información privilegiada, el cohecho, el fraude informático y el terrorismo, entre otros.

Los lavadores de dinero se valen de muchas herramientas y técnicas: desde mecanismos de administración de cuentas y uso de criptomonedas hasta la asociación con abogadores, contadores y políticos. Es decir, también pueden estar involucradas personas que prestan servicios legítimos pero que son corruptas. Esto se hace porque los lavadores buscan generar credibilidad y pasar desapercibidos en el sistema financiero.

Entre las operaciones más comunes que se realizan en las redes de lavado de activos está la de crear empresas fantasmas, abrir cuentas bancarias o sacar tarjetas de crédito. Para esto, necesitan de personas sin antecedentes criminales, por lo que la identificación de las personas y sus relaciones resulta central para la prevención del lavado y lo veremos más adelante.

Finalmente, los lavadores suelen ocultar el dinero ilegítimo invirtiendo en bienes como propiedades, vehículos, obras de lujo y otros bienes suntuarios, que ponen a nombre de testaferros.

¿Cuáles son los riesgos?

El lavado de dinero ocasiona graves daños tanto a las organizaciones y empresas como a los sistemas financieros de los países ya que se genera poca credibilidad y transparencia. Los riesgos más importantes son:

- Sociales. Se produce porque se favorece indirectamente la criminalidad, ya que se permite al delincuente legitimar bienes ilícitos.

- Económicos. Se da porque se producen distorsiones en los movimientos financieros y se inflan industrias o sectores más vulnerables.

- Financieros. Ocurre cuando se producen desequilibrios macroeconómicos y se daña la integridad del sistema financiero.

- Reputacionales. La pérdida de prestigio y reputación de las entidades financieras, las no financieras y sus profesionales producen este riesgo.

Las consecuencias del lavado de activos son muy graves tanto para las empresa como para los países. Las multas y sanciones pueden alcanzar cifras millonarias y aún así no son la mayor consecuencia que pueden sufrir.

Martín Piñeiro, Chief Digital Officer de Worldsys, cuenta en el siguiente video que los daños reputacionales muchas veces son más difíciles de revertir que las multas.

Prevención de lavado de activos: La importancia de actuar antes

La recomendación principal es que las empresas deben conocer muy bien a sus clientes y al uso que le dan a los bienes o servicios que les compran. En este sentido, es fundamental que los proveedores con los que la empresa tenga vínculos cumpla con todos los requerimientos legales y normativos. Para esto, el enfoque Know Your Customer (KYC) y Know Your Business (KYB) pueden ser muy útil.

A la hora de entablar relaciones con nuevos clientes es importante conocer su actividad económica y sus antecedentes. Sin embargo, el proceso no termina ahí. Una vez que ya son clientes se debe estar atento a movimientos o solicitudes sospechosas o inusuales.

En relación con esto, hay que prestar atención a las señales de alerta: compras por encima del monto promedio o ventas por debajo del precio usual del mercado pueden ser señales de lavado de dinero.

Por otro lado, en cuanto a la empresa misma, es clave la capacitación y concientización del personal sobre los riesgos del lavado de dinero. Si los empleados tienen información y conocimiento sobre el lavado y la prevención podrán identificar operaciones sospechosas que pongan en riesgo a la empresa.

Finalmente, es necesario contar con un plan a seguir en caso de detectar una posible señal de lavado de dinero. Para esto es recomendable contar con soluciones regtech que permitan monitorear, identificar y establecer alertas.

Tal vez te interese: “7 tips para la Autoevaluación de Riesgos”.

La recomendación N°1 del GAFI: Enfoque basado en riesgos

El Grupo de Acción Financiera Internacional (GAFI) es una organización intergubernamental que fija los estándares internacionales y promueve la implementación de políticas para prevenir y combatir el lavado de activos, el financiamiento del terrorismo y la proliferación de armas de destrucción masiva (LA/FT/FPADM).

Para cumplir con sus objetivos, el GAFI emite una serie de Recomendaciones sobre la lucha contra el LA/FT/FPADM. De esta manera, conforman las medidas para proteger el sistema financiero internacional de usos indebidos y desalentar la actividad delictiva. Realizar una evaluación de riesgos y aplicar un enfoque basado en riesgos es la recomendación número 1 del GAFI. Los países deben aplicar este enfoque para identificar y evaluar los riesgos de LA/FT. De este modo, se pueden tomar acciones eficientes para mitigarlos.

Para esto es importante realizar análisis de riesgos ya que es una herramienta muy útil para todas las empresas. De este modo, es posible estudiar las causas de posibles amenazas que podrían impactar en el negocio. También brinda la posibilidad de adelantarse a los daños y sus consecuencias elaborando un plan de acción para gestionar y mitigar esas amenazas.

Puedes seguir leyendo sobre esto aquí: “¿Qué es el análisis de riesgos?”.

La tecnología es la mejor aliada para evitar el lavado de dinero

La tecnología regtech es imprescindible para evitar el lavado de activos ya que posibilita monitorear, identificar y establecer alertas cumpliendo con los estándares internacionales y las normativas regionales.

Por este motivo, contar con una solución regtech facilita a las entidades y organizaciones automatizar procesos, realizar análisis de riesgos y monitorear operaciones inusuales de manera eficiente, ágil y personalizada para cada empresa.

Monitorear operaciones sospechosas con tecnología regtech

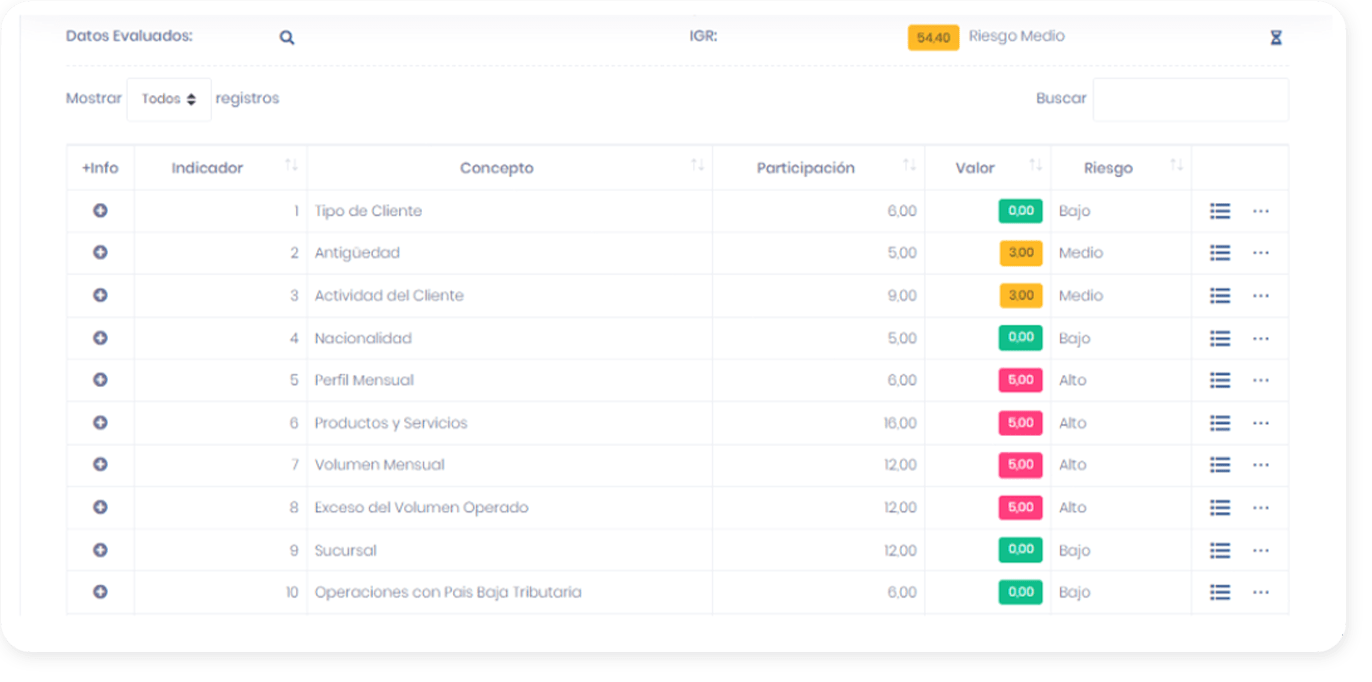

Worldsys cuenta con un módulo de monitoreo de operaciones, dentro de nuestra plataforma integral de cumplimiento Compliance One, que permite detecta rápidamente operaciones sospechosas en base al seteo de alertas y matrices de riesgo.

Es módulo permite controlar las operaciones inusuales en el marco de la recomendación número uno del GAFI: Enfoque Basado en Riesgo. Su alto nivel de parametría permite alinearse a la dinámica normativa establecida por los organismos reguladores.

¿Cuáles son las características de este módulo?

- Registra y monitorea comportamientos de cualquier variable de la entidad. De este modo, permite que estas impacten en las diferentes reglas de negocio y tipologías de Prevención de Lavado parametrizadas en la aplicación.

- Detecta operaciones inusuales y emite alertas predefinidas. Así, permite controlar y dar un seguimiento permanente a la gestión de los usuarios que intervienen en las alertas.

- Se ajusta a cada entidad. Es decir, permite implantar los procesos que mejor se adapten a las políticas y necesidades de cada organización

- Su alto nivel de configuración permite alinearse a las regulaciones de cada país, de esta manera es posible dar respuesta al constante cambio normativo y así evitar sanciones y pérdidas.

- Aplica métodos de machine learning para detectar patrones complejos que indiquen una actividad inusual en el comportamiento del usuario.